Marie Brizard Wine & Spirits: Résultats semestriels 2024

Charenton-le-Pont,

le 26 septembre 2024

Résultats semestriels

2024

Résilience des résultats malgré le

ralentissement confirmé du marché des spiritueux et la baisse de la

demande consommateur

-

EBITDA1 de

+8,5 M€ au 30 juin 2024 comparé à +8,1 M€ au

1er semestre 2023 (+

0,3 M€)

- Résultat

net part du Groupe de + 6,5 M€ au 30 juin 2024, en progression de +

1,4 M€

Marie Brizard Wine &

Spirits (la « Société »)

(Euronext : MBWS) annonce aujourd’hui ses résultats consolidés

du premier semestre 2024, approuvés par le conseil d’administration

du Groupe qui s’est tenu ce jour. Les procédures d’audit ont été

effectuées.

Fahd Khadraoui, directeur général de

MBWS, déclare : « Dans un

contexte qui conjugue des conditions de marché difficiles et des

vents de face, nous réalisons une bonne performance, avec une

progression de notre EBITDA et de notre résultat net sur ce premier

semestre 2024. Cependant, l’amélioration de notre taux de Marge

Brute de

+ 1,5 point de pourcentage n’est que partielle ne revenant pas

au niveau de taux de Marge Brute du 1er

semestre 2022, avant impact de la vague d’inflation.

Cette performance est le fruit du travail de

nos équipes, qui ont su se concentrer sur les fondamentaux de notre

Groupe, tout en maîtrisant rigoureusement nos coûts et en restant

fidèles à notre cœur d'offre. Nos marques Stratégiques

Internationales et nos marques Stars Locales ont montré une bonne

résilience dans un environnement complexe. Par ailleurs, nos offres

de Services Industriels et de Distribution de Marques Tierces

continuent de démontrer leurs complémentarités avec nos activités

de marques propres.

Nos investissements dans l'innovation, la

productivité et la compétitivité nous positionnent pour parvenir à

une croissance durable sur le long terme, malgré un contexte

complexe à court terme, qui voit arriver les augmentations

considérables des prix de revient des liquides en vieillissement

qui furent distillés pendant la période inflationniste

(particulièrement le Whisky et le Cognac).

Je tiens à remercier nos équipes pour leur

engagement et leur dévouement, qui rendent ces améliorations

possibles. »

Compte de résultat simplifié du

1er semestre

2024

|

En M€, sauf BPA |

30 juin 2023 |

|

30 juin 2024 |

Variation

2024 vs 2023 |

|

Chiffre d’affaires net (hors droits

d’accises) |

98,8 |

|

94,9 |

-3,9% |

|

Marge brute |

36,2 |

|

36,2 |

- |

|

Taux de marge brute |

36,6% |

|

38,1% |

+1,5 pts |

|

EBITDA |

8,1 |

|

8,5 |

+0,3 M€ |

|

Résultat opérationnel courant |

5,4 |

|

5,2 |

-0,2 M€ |

|

Résultat net part du Groupe |

5,1 |

|

6,5 |

+1,4M€ |

|

Résultat net par action |

0,05 |

|

0,06 |

|

Chiffre d’affaires du

1er semestre

2024

Le chiffre d’affaires, hors droits d’accises,

s’élève à 94,9 M€ au 1er semestre 2024, en baisse de

-3,9% (hors effet change) par rapport au 1er semestre

2023. Ce recul des ventes provient essentiellement d’un

ralentissement de l’activité à l’international, notamment au second

trimestre en Europe, en partie compensé par une bonne résilience de

nos marques stratégiques en France.

Le chiffre d’affaires du cluster France au 30

juin 2024 s’établit à 42,5 M€ en progression de +1,1% par rapport

au 30 juin 2023, malgré la poursuite du ralentissement du marché

des spiritueux.

- Les ventes des marques William

Peel, Marie Brizard et Sobieski progressent tant en Grande

Distribution que sur le réseau Hors Domicile qui enregistre de

bonnes performances au deuxième trimestre.

- La marque Marie Brizard connait une

progression de ses ventes grâce à de nouveaux référencements.

- Le chiffre d’affaires du Cluster

France au 1er semestre 2024 bénéficie toujours de

l’impact positif des hausses de tarifs réalisées au 1er

mars 2023 ainsi que d’un effet de base lié aux ruptures subies au

1er trimestre 2023.

- Le chiffre d’affaires bénéficie

également d’un effet de stockage chez des clients en fin de

semestre en vue de la tenue des Jeux Olympiques Paris 2024.

Le chiffre d’affaires à l’international

s’établit à 52,4 M€ au 30 juin 2024, en diminution de -7,6 % (à

taux de change constant) par rapport au 1er semestre

2023 ; celle-ci reflète des évolutions contrastées selon les

zones :

- Le chiffre d’affaires des filiales

européennes est globalement en diminution au second trimestre 2024

notamment sur les activités des marques du Groupe (en Espagne et

dans une moindre mesure en Lituanie, et ce malgré une progression

de la Scandinavie). Les bonnes performances de l’activité de

sous-traitance en Espagne ne permettent pas de compenser la baisse

du chiffre d’affaires du segment des Services Industriels qui est

impacté par les baisses des prix de vente unitaires du vrac

d’éthanol en Lituanie et par les déstockages chez certains de nos

partenaires propriétaires de marques en Bulgarie.

- Outre-Atlantique, les ventes de la

marque Sobieski aux Etats-Unis enregistrent une progression par

rapport à 2023, à l’inverse de la marque Marie Brizard pour

laquelle le distributeur a entrepris une baisse de ses stocks.

Quant au Brésil, la forte inflation et la baisse du pouvoir d’achat

impactent les volumes mais le chiffre d’affaires reste en

croissance.

- La baisse des ventes sur les

différents marchés export se confirme, notamment en zone

Asie-Pacifique (du fait en particulier des marchés Australien,

Coréen et Taïwanais). En zone Europe, les bonnes performances

enregistrées au 1er trimestre 2024 pour les marchés

Benelux, Italie et Allemagne ne se répètent pas au 2ème

trimestre 2024, la Pologne affichant également une activité

toujours en retrait sur cette période.

Résultats

1er semestre

2024

Dans un contexte de tassement de la croissance

du secteur des vins et spiritueux, le taux de marge brute s’établit

à 38,1 % sur le 1er semestre 2024 contre 36,6% à fin

juin 2023. Cette amélioration de 150 points de base reflète notre

approche de maitrise des coûts et de rigueur commerciale.

L’EBITDA du 1er semestre 2024 s’est

élevé à 8,5 M€, en augmentation de + 0,3 M€ (hors effet change) par

rapport au 1er semestre 2023.

L’EBITDA du cluster France contribue à hauteur

de 6,1 M€ pour le 1er semestre 2024, contre 6,0 M€ au

1er semestre 2023. Cela reflète l’apport de la légère

croissance du cluster malgré le contexte marché en berne, et une

maîtrise continue des coûts de production et des coûts de

structure.

Les entités du cluster International affichent

un EBITDA de 4,1 M€ au 30 juin 2024, stable par rapport au

1er semestre 2023. La baisse de la rentabilité de la

filiale Lituanienne sur ce semestre, notamment liée aux difficultés

temporaires sur le marché du vrac et de l’export, a été compensée

par la croissance des services industriels en Espagne, ainsi que

l’amélioration de la rentabilité au Brésil dans la continuité du

plan d’amélioration de la rentabilité de la filiale.

L’EBITDA du Groupe bénéficie également de la

stabilisation des coûts internes de la Holding qui affiche un

EBITDA de (1,8) M€ sur ce premier semestre 2024 par rapport à (1,9)

M€ au 30 juin 2023.

EBITDA du

1er semestre 2024 par

cluster

|

En M€ |

30 juin 2023 |

Croissance organique |

Effet de Change |

30 juin 2024 |

Croissance organique

(exc. Change) |

Croissance publiée (incl. Change) |

|

France |

6,0 |

0,1 |

- |

6,1 |

+2,4% |

+2,4% |

|

International |

4,1 |

0,0 |

0,0 |

4,1 |

+0,5% |

+0,5% |

|

Holding |

(1,9) |

0,2 |

- |

(1,8) |

+8,6% |

+8,6% |

|

TOTAL GROUPE MBWS |

8,1 |

0,3 |

0,0 |

8,5 |

+4,0% |

+4,0% |

Le résultat net Part du Groupe s’élève à + 6,5

M€ au 1er semestre 2024, en amélioration de +1,4 M€ par

rapport au 1er semestre 2023. Cette amélioration résulte

de la progression du résultat opérationnel ainsi que celle du

résultat financier qui bénéficie de l’optimisation des placements

de la trésorerie du Groupe.

Bilan au 30 juin 2024

Les capitaux propres part du Groupe s’élèvent à

211,0 M€ au 30 juin 2024 contre 203,3 M€ au 31 décembre 2023 alors

que l’endettement financier brut reste stable à 7,1 M€ au premier

semestre 2024, et que la trésorerie positive du Groupe est en

légère hausse à 47,1 M€ au 30 juin 2024. La trésorerie nette du

Groupe s’établit ainsi à 40,0 M€ au 30 juin 2024 contre 38,3 M€ au

31 décembre 2023.

Le poste stocks et en-cours à 53,6 M€ au 30 juin

2024 est en diminution significative de – 2,9 M€ par rapport au 30

juin 2023, reflétant une normalisation de l’inflation sur les

achats et la maîtrise des niveaux de stocks opérationnels. Le poste

client, en légère augmentation par rapport au 30 juin 2023

enregistre les effets des ajustements tarifaires effectués en 2023

pour compenser la hausse des intrants. Par ailleurs le programme de

renforcement des investissements industriels se poursuit au

1er semestre 2024.

Perspectives

L’année 2023 a confirmé la résilience et

l'agilité du Groupe dans un environnement instable, démontrant sa

capacité à générer une croissance continue de ses résultats et à

poser les bases d'un développement rentable et durable de son

portefeuille d'activités.

La normalisation progressive du contexte

inflationniste, observée au cours du premier semestre 2024, s'est

accompagnée, comme prévu, d'une contraction des marchés en volumes

et en valeur, accentuée par des opérations de déstockage dans les

circuits de distribution. Ces tendances reflètent une modération

ciblée des achats des consommateurs. Le Groupe continue à s'adapter

à l'élasticité de la demande face aux ajustements de prix effectués

principalement en 2023, tout en renforçant sa dynamique

d'innovation et d'investissement.

Pour l'année 2024, bien que la visibilité

commerciale demeure limitée pour la fin de l'exercice, le Groupe

s'attache à maintenir la tendance positive d'amélioration de

l'EBITDA.

Il prépare activement l'année 2025, qui sera

marquée par le fort impact de l'inflation sur les liquides en

vieillissement produits durant la période inflationniste. Le Groupe

aborde l'avenir avec prudence en se focalisant sur la profitabilité

grâce aux initiatives de croissance, à sa rigueur commerciale et

opérationnelle, et à la maîtrise de ses coûts de structure.

Calendrier financier

- Publication du Chiffre d’affaires à

fin septembre 2024 : 24 octobre 2024

Contact

Relations Investisseurs et Actionnaires

Groupe MBWS

Emilie Drexler

relations.actionnaires@mbws.com

Tél : +33 1 43 91 62 40 |

Contact

Presse

Image Sept

Claire Doligez - Laurent Poinsot

cdoligez@image7.fr – lpoinsot@image7.fr

Tél : +33 1 53 70 74 70 |

A propos de Marie Brizard Wine &

Spirits

Marie Brizard Wine & Spirits est un Groupe

de vins et spiritueux implanté en Europe et aux Etats-Unis. Marie

Brizard Wine & Spirits se distingue par son savoir-faire,

combinaison de marques à la longue tradition et d’un esprit

résolument tourné vers l’innovation. Depuis la naissance de la

Maison Marie Brizard en 1755, le Groupe Marie Brizard Wine &

Spirits a su développer ses marques dans la modernité tout en

respectant leurs origines. L’engagement de Marie Brizard Wine &

Spirits est d’offrir à ses clients des marques de confiance,

audacieuses et pleines de saveurs et d’expériences. Le Groupe

dispose aujourd’hui d’un riche portefeuille de marques leaders sur

leurs segments de marché, et notamment William Peel, Sobieski,

Marie Brizard, Cognac Gautier et San José.

Marie Brizard Wine & Spirits est coté sur le compartiment B

d’Euronext Paris (FR0000060873 - MBWS) et fait partie de l’indice

EnterNext© PEA-PME 150.

ANNEXES

États

financiers consolidés semestriels

2024

Compte de résultat

|

(en milliers d'euros) |

30.06.2024 |

30.06.2023 |

|

|

|

|

|

Chiffre d'affaires |

115 177 |

116 955 |

|

Droits d'accises |

(20 243) |

(18 192) |

|

Chiffre d'affaires net de droits |

94 934 |

98 763 |

|

Achats consommés |

(58 731) |

(62 578) |

| Charges

externes |

(12 834) |

(13 617) |

| Charges de

personnel |

(14 935) |

(13 894) |

| Impôts et

taxes |

(718) |

(835) |

| Dotations aux

amortissements |

(3 169) |

(2 936) |

| Autres

produits d'exploitation |

1 795 |

1 834 |

| Autres charges

d'exploitation |

(1 123) |

(1 387) |

|

Résultat opérationnel courant |

5 219 |

5 350 |

| Autres

produits opérationnels non courants |

2 238 |

1 440 |

|

Autres charges opérationnelles non courants |

(1 424) |

(1 489) |

|

Résultat opérationnel |

6 032 |

5 300 |

|

Produits de trésorerie et d'équivalents de trésorerie |

818 |

59 |

| Coût de

l'endettement financier brut |

(138) |

(124) |

| Coût

de l'endettement financier net |

680 |

(65) |

| Autres

produits financiers |

200 |

115 |

| Autres charges

financières |

(180) |

(123) |

|

Résultat financier |

700 |

(74) |

|

Résultat avant impôt |

6 733 |

5 226 |

|

Impôt sur les résultats |

(203) |

(120) |

|

Résultat net des activités poursuivies |

6 530 |

5 106 |

|

Résultat net des activités abandonnées ou

cédées |

- |

- |

| |

|

|

|

RESULTAT NET |

6 530 |

5 106 |

| Part du

groupe |

6 521 |

5 102 |

| dont résultat

net des activités poursuivies |

6 521 |

5 102 |

|

dont résultat net des activités abandonnées ou cédées |

- |

- |

| Participations

ne donnant pas le contrôle |

9 |

4 |

| dont résultat

net des activités poursuivies |

9 |

4 |

| dont résultat

net des activités abandonnées ou cédées |

- |

- |

|

|

|

- |

| Résultat net

des activités poursuivies part du groupe par action (en €) |

0,06 € |

0,05 € |

| Résultat net

des activités poursuivies part du groupe par action dilué (en

€) |

0,06 € |

0,05 € |

|

Résultat net part du groupe par action (en €) |

0,06 € |

0,05 € |

|

Résultat net part du groupe par action dilué (en €) |

0,06 € |

0,05 € |

|

Nombre moyen pondéré de titres en circulation |

111 884 212 |

111 856 360 |

|

Nombre moyen pondéré et dilué de titres en circulation |

111 884 212 |

111 856 360 |

Bilan

|

Actif |

|

|

|

|

(en milliers d'euros) |

30.06.2024 |

31.12.2023 |

|

|

Actifs non courants |

|

|

|

|

Goodwill |

14 704 |

14 704 |

|

|

Immobilisations incorporelles |

74 445 |

76 137 |

|

|

Immobilisations corporelles |

32 847 |

31 206 |

|

|

Actifs financiers |

958 |

965 |

|

|

Actifs d'impôts différés |

2 858 |

2 712 |

|

|

Total actifs non courants |

125 812 |

125 724 |

|

|

Actifs courants |

|

|

|

|

Stocks et en-cours |

53 644 |

51 546 |

|

|

Créances clients |

40 599 |

40 999 |

|

|

Créances d'impôt |

637 |

1 217 |

|

|

Autres actifs courants |

11 420 |

10 852 |

|

|

Instruments dérivés courants |

330 |

83 |

|

|

Trésorerie et équivalents de trésorerie |

47 078 |

45 132 |

|

|

Total actifs courants |

153 707 |

149 829 |

|

|

TOTAL ACTIF |

279 519 |

275 553 |

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

Passif |

|

|

|

|

(en milliers d'euros) |

30.06.2024 |

31.12.2023 |

|

|

Capitaux propres |

|

|

|

|

Capital |

156 786 |

156 786 |

|

|

Primes |

72 815 |

72 815 |

|

|

Réserves consolidées et autres réserves |

(17 561) |

(26 332) |

|

|

Réserves de conversion |

(8 518) |

(8 746) |

|

|

Résultat consolidé |

6 521 |

8 732 |

|

|

Capitaux propres (part du groupe) |

210 043 |

203 254 |

|

|

Participations ne donnant pas le contrôle |

103 |

94 |

|

|

Total capitaux propres |

210 146 |

203 348 |

|

|

Passifs non courants |

|

|

|

|

Avantages au personnel |

1 601 |

1 497 |

|

|

Provisions non courantes |

3 591 |

3 738 |

|

|

Emprunts à long terme - part à plus d'un an |

3 126 |

2 538 |

|

|

Autres passifs non courants |

1 533 |

1 577 |

|

|

Passifs d'impôts différés |

200 |

145 |

|

|

Total passifs non courants |

10 051 |

9 495 |

|

|

Passifs courants |

|

|

|

|

Provisions courantes |

3 094 |

3 633 |

|

|

Emprunts à long terme - part à moins d'un an |

863 |

656 |

|

|

Emprunts à court terme |

3 105 |

3 615 |

|

|

Fournisseurs et autres créditeurs rattachés |

34 056 |

34 094 |

|

|

Dettes d'impôt |

95 |

416 |

|

|

Autres passifs courants |

18 108 |

20 241 |

|

|

Instruments dérivés courants |

1 |

55 |

|

|

Total passifs courants |

59 322 |

62 710 |

|

|

TOTAL PASSIF |

279 519 |

275 553 |

|

Tableau des flux de trésorerie

|

(en milliers d'euros) |

30.06.2024 |

30.06.2023 |

|

Résultat net total consolidé |

6 530 |

5 106 |

| Amortissements

et provisions |

2 883 |

1 580 |

| Résultats de

cession et résultats de dilution |

(418) |

18 |

|

Capacité d'autofinancement après coût de l'endettement

financier net et impôt |

8 995 |

6 704 |

| Charge

(produit) d'impôt |

203 |

120 |

| Coût de

l'endettement financier net |

(667) |

63 |

|

Capacité d'autofinancement avant coût de l'endettement

financier net et impôt |

8 530 |

6 887 |

| Incidence de

la variation en besoin en fonds de roulement 1

(stocks-clients-fournisseurs) |

(2 553) |

607 |

| Incidence de

la variation en besoin en fonds de roulement 2 (autres postes) |

(1 874) |

(5 270) |

| Impôts

versés |

49 |

(2 317) |

|

Flux de trésorerie liés aux activités

opérationnelles |

4 153 |

(93) |

| Acquisition

d'immobilisations corporelles et incorporelles |

(2 662) |

(1 858) |

| Diminution

(Augmentation) des prêts et avances consentis |

(11) |

116 |

| Cession

d'immobilisations corporelles et incorporelles |

477 |

- |

| Incidence de

variation de périmètre |

(4) |

(116) |

|

Flux de trésorerie liés aux activités

d'investissement |

(2 200) |

(1 858) |

| Augmentation

de capital |

- |

- |

| Emission

d'emprunts |

- |

37 |

| Remboursement

d'emprunts |

(447) |

(360) |

| Intérêts

financiers nets versés |

599 |

(11) |

| Variation

nette des financements court terme |

(463) |

(55) |

|

Flux de trésorerie liés aux activités de

financement |

(311) |

(389) |

| Incidence de

la variation des taux de change |

304 |

(263) |

|

Variation de la trésorerie |

1 945 |

(2 603) |

| Trésorerie

d'ouverture |

45 133 |

47 496 |

| Trésorerie de

clôture |

47 078 |

44 893 |

|

Variation de la trésorerie |

1 945 |

(2 603) |

1 EBITDA = EBIT + amortissements +

provisions hors actif circulant

NB : Toutes les croissances de chiffres

d’affaires mentionnées dans ce communiqué sont à taux de change et

à périmètre constants, sauf mention contraire. Les données

financières présentées sont individuellement arrondies.

- CP Résultats semestriels 2024_vfin

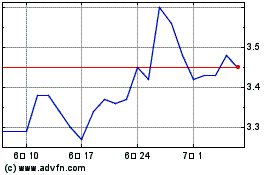

Marie Brizard Wine And S... (EU:MBWS)

과거 데이터 주식 차트

부터 11월(11) 2024 으로 12월(12) 2024

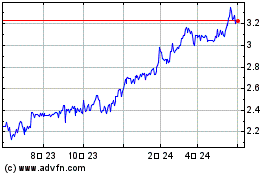

Marie Brizard Wine And S... (EU:MBWS)

과거 데이터 주식 차트

부터 12월(12) 2023 으로 12월(12) 2024