[IPO] 옛 두산공작기계 ‘DN솔루션즈’ IPO체제 본격 가동…증권사 5곳 주관사단 선정

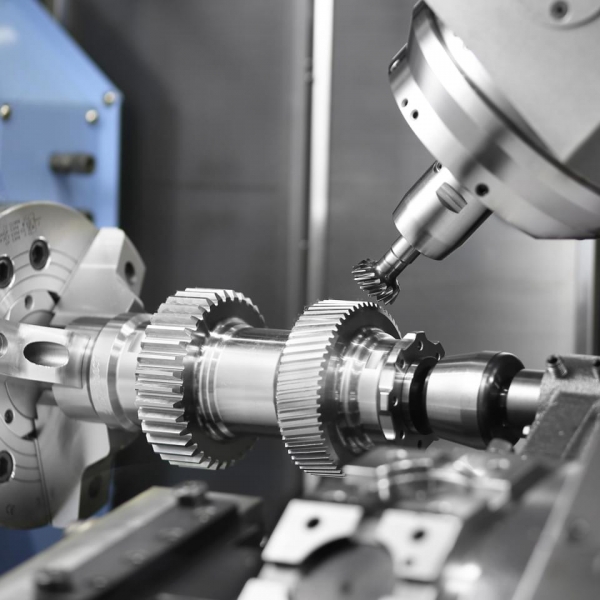

DN솔루션즈 사진제공

[더스탁=김효진 기자] 글로벌 공작기계(Machine & Tools) 제조기업 DN솔루션즈(구

두산공작기계)가 주관사단을 꾸리고 본격적인 IPO 준비 체제에 돌입했다. 대표 주관사 자리는 미래에셋증권과 삼성증권,

UBS증권이 꿰찼다. 이밖에 한국투자증권 및 BofA증권을 공동주관사로 이름을 올렸다. 몸값이 3~4조원에

이르는 만큼 해외 투자자 유치 등을 감안해 주관사단에 해외 증권사를 포함시킨 것으로 풀이된다.

DN솔루션즈 관계자는 “산업과 회사에 대한 이해도, IPO 추진 경험, 전략 및 수행 역량 등을 토대로

선정했다”면서 “공작기계 업황, DN솔루션즈의 실적, IPO 시장의 상황 등을 고려해 IPO 주관사들과 함께 최적의

IPO 시기와 방법을 결정해 나갈 계획”이라고 밝혔다.

DN솔루션즈는 1976년 대우중공업 공작기계사업부로 출발한 회사다. 이후 두산그룹으로 둥지를 옮겼다가

사모펀드(PEF) 운용사인 MBK파트너스를 거쳐 지난 2022년 DN그룹의 품에 안겼다. DN오토모티브(구

디티알오토모티브)는 2022년 SPC(특수목적법인)인 지엠티홀딩스를 통해 MBK파트너스가 보유 중이던 DN솔루션즈 지분

100%를 인수했으며 그 해 6월 사명을 두산공작기계에서 DN솔루션즈로 변경했다. 최근에는 한국산업은행과

스틱인베스트먼트로부터 2500억원 규모의 프리 IPO 투자를 유치하기도 했다.

DN솔루션즈는 오랜 업력 및 독자 기술력을 기반으로 광범위한 라인업을 보유 중인 것이 강점으로 꼽힌다. 터닝센터,

머시닝센터 등 500여 종의 라인업을 확보했는데, 이는 글로벌 최대 수준이다. 공작기계 제조 분야에서 국내 1위, 글로벌

3위의 점유율을 기록 중인 가운데 전 세계 지역에서 균형적인 점유율을 유지하고 있으며, 자동차, 항공, 의료, 에너지,

IT, 건설 등 다양한 산업의 고객군을 확보해 매출 안정성도 우수하다는 설명이다. 실적은 지난해 연결 매출액

2조1023억원에 영업이익 4362억원을 거뒀다.

IPO를 통해 확보된 공모자금은 R&D 확대, 첨단 설비투자 등 제조경쟁력 강화, 최첨단 복합가공기 및

5축가공기 등 하이엔드 제품과 핵심 유니트 개발, 소프트웨어와 AI를 활용한 스마트 머신과 자동화 솔루션 개발, 디지털

혁신을 통한 통합 제조솔루션 제공 등 첨단 기술력 강화를 위한 투자와 글로벌 기술기업 인수자금 등에 활용할 예정이다.

이를 통해 향후 ‘강력한 기술력을 기반으로 하는 확고한 글로벌 Top Manufacturing Solutions 기업’의

위상을 강화해 나간다는 계획이다.