Vale: contraproposta do governo em relação ao desastre de Mariana foi boa ou ruim para a mineradora?

08 6월 2024 - 1:22AM

Newspaper

A Advocacia Geral da União (AGU), os governos estaduais de Minas

Gerais (MG) e Espírito Santo (ES) apresentaram na última

quinta-feira (6) uma nova contraproposta de R$ 109 bilhões à

mineradora Vale, BHP e Samarco, por conta do rompimento da Barragem

de Fundão, em 2015.

O valor não inclui o que a Renova já pagou (R$ 37 bilhões), nem

reflete obrigações futuras que as empresas estimam em R$ 18

bilhões. Ou seja, a diferença em relação à última proposta

divulgada publicamente pela Vale (BOV:VALE3) são os R$ 37 bilhões

já desembolsados e o tempo em que os R$ 109 bilhões seriam pagos,

12 anos em vez de 20 anos buscados pelas empresas.

O Morgan Stanley disse acreditar firmemente que um acordo final

é do melhor interesse de todas as partes interessadas (as afetadas

pelo trágico acidente; os governos federal, estadual e municipal; e

as empresas) e, portanto, ainda espera que as partes pressionem

fortemente para chegar a um acordo.

O banco americano também avalia que um acordo final e razoável,

ao mesmo tempo que limita o potencial de valorização em dividendos

especiais, será provavelmente um catalisador positivo para a

valorização das ações, pois contribui para uma reclassificação de

múltiplos, eliminando a incerteza e virando, de algum modo, a

página da tragédia.

Segundo estimativas do Morgan, a última proposta das autoridades

resultaria numa provisão incremental de US$ 6,4 bilhões por parte

da Vale (13,1% da sua capitalização de mercado), bem acima dos US$

2,7 bilhões (5,5%) que o banco tem em seu atual modelo. Portanto,

os analistas disseram não ter certeza neste momento se a Vale

aceitará a proposta, especialmente se as autoridades não oferecerem

segurança jurídica às empresas que eliminem o risco de demandas ou

reivindicações adicionais no futuro relacionadas a Mariana.

O Morgan Stanley mantém recomendação overweight (exposição acima

da média do mercado, equivalente à compra) e preço-alvo de US$ 18

para os ADRs (recibo de ações, ou os ativos negociados na Bolsa

americana) da Vale.

Já o Itaú BBA avaliou a notícia como positiva, pois a

contraproposta não apenas mostra que as conversas estão avançando,

mas também estabelece um limite para o valor financeiro total para

encerrar esta saga.

De acordo com cálculos preliminares do BBA, o pior cenário

exigiria US$ 5,0 bilhões em provisões adicionais para a Vale. Dito

disso, os analistas acreditam que a maioria dos investidores já

considerava US$ 2,5 bilhões em provisões adicionais. Portanto,

neste cenário, os investidores teriam que incorporar mais US$ 2,5

bilhões em provisões, ou 5% do valor de mercado da Vale.

Para o BBA, um acordo definitivo representaria o fim de um

importante fator de pressão (overhang) para as ações da empresa,

que tem sido um tema central nas discussões com investidores desde

2015.

O Itaú BBA ressalta que ainda existem dúvidas importantes em

relação ao valor final a ser desembolsado por cada empresa, e que

as projeções variam quanto à capacidade da Samarco de financiar

diretamente as obrigações. O banco também destaca que abordar esta

questão no Brasil provavelmente reduz as chances de decisões

negativas significativas em outras jurisdições, como as disputas em

curso no Reino Unido e na Holanda.

O BBA também mantém recomendação equivalente à compra e

preço-alvo de US$ 14 para o ADR da mineradora.

O Bradesco BBI estima que as provisões incrementais poderiam ser

equivalentes a US$ 2,3 bilhões (incluindo a contribuição da

Samarco). Dito isto, apesar das disposições adicionais, vê um

potencial acordo com as autoridades locais como um evento de

redução de risco para a Vale.

A Genial, por sua vez, difere do mercado que projeta um impacto

pequeno (apenas um intervalo entre US$ 1,5 bilhões a US$ 2 bilhões

de provisão adicional em relação ao VPL). A casa de análise

acredita que o tom usado pela AGU na publicação oficial não é

apaziguador e oferece uma base comparativa de valores muito acima

da proposta da Vale + BHP de R$ 127 bilhões realizada em abril.

“Essa situação parece sinalizar que a discussão ainda tem “chão

para andar” e o impacto na provisão adicional pode estar sendo

subvalorizado em um olhar preliminar do consenso”, destaca.

A Genial considera a notícia como potencialmente negativa, uma

vez que ambas as variáveis “valor” (maior em R$ 37 bilhões ante

proposta anterior) e “prazo” (mais curto em 2 anos) contribuem para

um cálculo de valor presente líquido (VLP) detrator de maior

intensidade.

Olhando para o fluxo de caixa projetado, a Genial calcula que o

VPL do desembolso corresponde a US$ 6,7 bilhões e é equivalente a

13% do valor de mercado da mineradora. Ao excluir os R$ 18 bilhões

de obrigações “a fazer” que ficarão de fora da discussão nesse

momento, o VPL detrator fica levemente inferior à estimativa, que

contempla um acordo final de R$ 130 bilhões estimados pela Genial,

faltando R$ 93 bilhões a serem pagos com prazo de 7 anos (ante R$

109 bilhões em 12 anos da contraproposta).

A casa de análise também espera que a Vale e BHP receberão de

maneira negativa o valor da contraproposta e provavelmente irão

declinar, de forma que esse não será o final do imbróglio.

Informações Infomoney

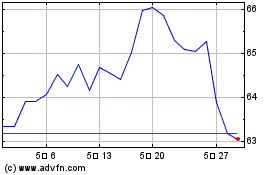

VALE ON (BOV:VALE3)

과거 데이터 주식 차트

부터 5월(5) 2024 으로 6월(6) 2024

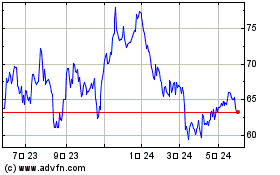

VALE ON (BOV:VALE3)

과거 데이터 주식 차트

부터 6월(6) 2023 으로 6월(6) 2024