Studi legali: Allen & Overy e Clifford Chance in Tier 2 callable di UniCredit

21 1월 2024 - 1:10AM

MF Dow Jones (Italian)

(Il Sole 24 Ore Radiocor Plus) - Roma, 20 gen - Allen &

Overy ha assistito UniCredit S.p.A. nel collocamento di un prestito

obbligazionario Tier 2 subordinato per un valore nominale di 1

miliardo di euro destinato ad investitori istituzionali (scadenza

16 aprile 2034). Gli istituti finanziari nell'operazione sono stati

assistiti da Clifford Chance. Lo comunicano gli studi. Il team di

Allen & Overy al fianco di UniCredit, prosegue la nota, è stato

guidato dai partner Cristiano Tommasi e Craig Byrne, con il

supporto degli associates Elisabetta Rapisarda e Marco Mazzurco.

Gli aspetti fiscali sono stati curati dal counsel Elia Ferdinando

Clarizia. Clifford Chance ha assistito gli istituti finanziari --

Barclays, BNP Paribas, Mediobanca, Morgan Stanley, Santander, UBS e

UniCredit Bank GmbH quali joint lead managers e Caixabank, Crédit

Mutuel Arkéa, La Banque Postale, OTP Bank in qualità di co-lead

managers -- con un team guidato dai partner Gioacchino Foti e

Filippo Emanuele, coadiuvati dai senior associates Jonathan Astbury

e Francesco Napoli e dal trainee Edoardo Leozappa.

Com

(RADIOCOR) 20-01-24 16:55:19 (0435)AVV 5 NNNN

(END) Dow Jones Newswires

January 20, 2024 10:55 ET (15:55 GMT)

Copyright (c) 2024 Dow Jones-Radiocor

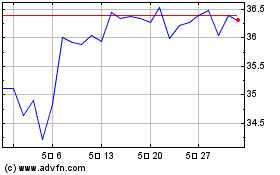

Unicredit (BIT:UCG)

과거 데이터 주식 차트

부터 11월(11) 2024 으로 12월(12) 2024

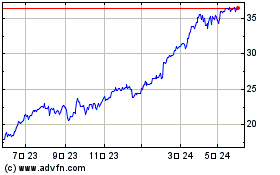

Unicredit (BIT:UCG)

과거 데이터 주식 차트

부터 12월(12) 2023 으로 12월(12) 2024