ECHO BONDS: Saint-Gobain a émis pour 2 milliards d'euros d'obligations

17 11월 2023 - 3:27PM

Bourse Web Dow Jones (French)

PARIS (Agefi-Dow Jones)--Le producteur de matériaux de construction

Saint-Gobain a annoncé jeudi soir le succès d'une émission

obligataire de 2 milliards d'euros en deux tranches. Le groupe a

levé 1 milliard d'euros à trois ans avec un coupon à taux fixe de

3,75%, et 1 milliard d'euros à sept ans avec un coupon à taux fixe

de 3,875%. "L'émission a été sursouscrite globalement près de deux

fois, avec près de 200 investisseurs qui ont témoigné de leur

confiance dans la qualité de crédit" du groupe, a indiqué

Saint-Gobain dans un communiqué. "Avec cette opération,

Saint-Gobain a tiré parti de conditions de marché favorables pour

anticiper le refinancement d'échéances obligataires à venir, tout

en optimisant ses conditions de financement", a ajouté le groupe.

(ddelmond@agefi.fr) ed: LBO

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

November 17, 2023 01:07 ET (06:07 GMT)

Copyright (c) 2023 L'AGEFI SA

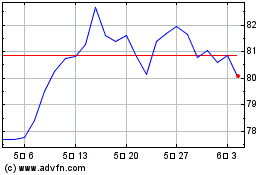

Cie de SaintGobain (EU:SGO)

과거 데이터 주식 차트

부터 4월(4) 2024 으로 5월(5) 2024

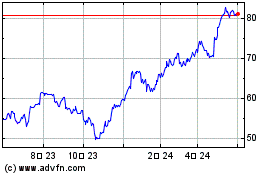

Cie de SaintGobain (EU:SGO)

과거 데이터 주식 차트

부터 5월(5) 2023 으로 5월(5) 2024